W długoterminowym oszczędzaniu kluczowe znaczenie dla ostatecznego wyniku ma osiągana przez inwestora stopa zwrotu. To czy osiągniemy średnio 4%, 7% czy 9% rocznie, po kilkudziesięciu latach będzie skutkowało ogromnymi różnicami w ostatecznie zebranych kwotach. Tę „magię procentu składanego” często wykorzystują sprzedawcy produktów inwestycyjnych, mamiąc nas gigantycznymi zyskami. Przed nami wkrótce decyzja o oszczędzaniu (lub rezygnacji) w systemie PPK (Pracowniczych Planów Kapitałowych). Przy tej okazji warto się dokładniej przyjrzeć temu jakiej stopy zwrotu można oczekiwać od instytucji zarządzających PPK.

Długoterminowa stop zwrotu – co się na nią składa?

Temat długoterminowej stopy zwrotu pojawia się w wielu obszarach związanych z finansami oraz inwestowaniem. Ja poruszyłem go (bardzo skrótowo) we wpisie dotyczącym wpływu opłat za zarządzanie na wyniki inwestorów. Ponieważ sama stopa zwrotu była tylko punktem wyjścia do dalszych rozważań przyjąłem dość uproszczone założenia:

Cytat:

Na początek przyjmijmy założenie na temat stopy zwrotu wypracowywanej przez fundusz. Ja przyjąłem 9% w ujęciu rocznym. Można by tą liczbę uzasadniać lub negować na różne sposoby, ale nie to jest tematem tego wpisu. Zwrócę jeszcze uwagę, że jest to wartość zbliżona, a nawet trochę wyższa niż stopa zwrotu osiągnięta przez indeks WIG.

Przyjęcie takiego założenia wzbudziło jednak od razu wątpliwości czytelników:

Ciekawy, szkoda że trochę podkolorowany ten obraz. 1. Etf to zupełnie inne fundusze nie bardzo można je porównywać z innymi. 2. Srednio 9% zysku to fikcja, szczególnie przy 0.5% opłaty. Cd..

— Jaroslaw Lipke (@jar_lipke) October 10, 2018

Zatem dziś wracam do tematu i postaram się uzasadnić przyjęte w tamtym wpisie 9%. Dodatkowo analizuję jakich stóp zwrotu można oczekiwać od instytucji finansowych zarządzających funduszami PPK (Pracowniczymi Planami Kapitałowymi).

Stopa zwrotu z inwestycji – z czego się składa?

W przypadku funduszy inwestujących w akcje (a takie powinniśmy brać pod uwagę biorąc pod uwagę naprawdę długoterminowe inwestowanie) na stopę zwrotu składają 3 kluczowe elementy:

- stopa wolna od ryzyka (+)

- premia za ryzyko (+) – te dwa elementy w długim terminie powinny być dodatnie

- oplata za zarządzanie (-) – ona z kolei będzie obniżać nasz wynik inwestycyjny

2 pierwsze elementy są związane z wynikami inwestycji prowadzonych przez fundusz i wspólnie tworzą tzw. wynik brutto (czyli przed opłatą za zarządzanie). Powinien on być zbliżony również do tzw. benchmarku, czyli wartości do której fundusz będzie porównywał osiągnięte wyniki. Zwykle w charakterze benchmarku występuje indeks giełdowy. W przypadku polskich funduszy jest to najczęściej indeks WIG lub jakaś kombinacja indeksu WIG i stopy WIBOR lub WIBID (np. 95% WIG + 5% WIBID O/N).

Element 1 – stopa wolna od ryzyka

Dla celów praktycznych można przyjąć stopę WIBOR lub stopę zwrotu z obligacji skarbowych. W praktyce taka stopa zwrotu jest zbliżona do oprocentowania lokat bankowych lub dochodu z obligacji skarbowych .Co najważniejsze – jej osiągnięcie w dłuższym okresie nie wymaga ponoszenia ryzyka inwestycyjnego. Można przyjąć, że ten element łącznej stopy zwrotu odpowiada za pokrycie stopy inflacji oraz zachowanie realnej wartości zainwestowanego kapitału.

Można użyć do tego stóp WIBOR lub WIBID, czyli stóp procentowych, na podstawie których banki (teoretycznie) sobie pożyczają pieniądze. Stopa WIBOR 3M jest też najpopularniejszą stopą odniesienia dla kredytów o zmiennym oprocentowaniu). Stopę zwrotu z obligacji skarbowych można śledzić obserwując notowania instrumentu finansowego o nazwie „10-Year Poland Bond Yield” (skrót 10PLY.B). Jest ona obliczana na podstawie cen polskich obligacji skarbowych. Na wykresie widać już dużo większą zmienność niż w przypadku stopy WIBOR 3M, co wynika z tego, że ten instrument ma charakter bardziej rynkowy (bazuje na rzeczywistych transakcjach na rynku finansowym) i obligacje o terminie zapadalności 10 lat mają dużo większą zmienność cen niż instrumenty krótkoterminowe..

Na powyższym wykresie widać jak kształtowały w ostatnich latach stopa WIBOR 3M, WIBID 3M oraz stopa z zwrotu z 10-letnich obligacji rządowych. WIBOR 3M przez ostatnie 3 lat jest na poziomie 1,7%, a średnio w ostatnich 10 latach był na poziomie 2,9%. Stopa zwrotu z polskich obligacji skarbowych wyniosła 4,2% w ostatnich 10 latach a od 2015 roku kształtuje się na poziomie 3%.

Element 2 – premia za ryzyko rynkowe

Jest on związana z rynkiem akcji i oznacza nadwyżkę jaką można wypracować nad stopą wolną od ryzyka, jeżeli inwestor podejmie ryzyko inwestycyjne. Zwykle w literaturze premia za ryzyko jest przyjmowana na poziomie 5-5.5%.

W jednym z wpisów na blogu analizowałem stopę zwrotu z polskiej giełdy. Dla okresu od 2001 do 2018 wypracowało ona:

- +10,2% (w ujęciu arytmetycznym), czyli 7,8% powyżej stopy inflacji

- +6,7% (w ujęciu geometrycznym), czyli 4,5% powyżej stopy inflacji

Można również spotkać się z odniesieniem długoterminowej stopy zwrotu wzrostu na giełdzie do nominalnego tempa wzrostu PKB – w dłuższym okresie czasu da zbliżony wynik (kilka procent rocznie), choć oczywiście zmienność stopy wzrostu PKB będzie dużo mniejsza. Dla lat 2001-2018 średnia nominalna stopa wzrostu polskiego PKB to 5,8%.

Stopa zwrotu brutto – podsumowanie

Przy takich założeniach jak powyżej łączna stopa zwrotu (pamiętajmy: brutto – czyli przed opłatą za zarządzanie), jakiej można w oczekiwać w długiej perspektywie to około 8-9%, na co składają się:

- 3-3,5% stopy wolnej od ryzyka

- 5-5,5% premii za ryzyko rynkowe.

W sumie daje to łączną stopę zwrotu brutto na poziomie 8-9% rocznie.

Stopa zwrotu – jakie koszty trzeba ponieść?

Taka prognoza jest dość optymistyczna, ale trzeba jeszcze pamiętać o kosztach jej osiągnięcia, na które będą się składały:

- opłata za zarządzanie – ponoszona na rzecz podmiotu zarządzającego funduszem inwestycyjnym

- koszty transakcyjne związane z nabywaniem i kupowaniem papierów wartościowych

- koszt utrzymywania gotówki – potrzebnej do obsługi umorzeń

- opłaty ponoszone przy zakupie lub sprzedaży jednostek funduszy

Jak widać – kosztów jest całkiem sporo. Jak przekładają się one na rzeczywiste, osiągane wyniki inwestycyjne?

Stopa zwrotu i opłata za zarządzanie

Stopa zwrotu wypracowana przez zarządzającego inwestycjami nie jest niestety wynikiem, jaki trafi do kieszeni inwestora. Towarzystwo funduszy inwestycyjnych prowadzi biznes polegający na zarządzaniu funduszami i pobiera szereg opłat, z których najważniejsza jest opłata za zarządzanie. Innych typów opłat, pobieranych przy rozpoczęciu lub zakończeniu inwestycji w fundusz, najczęściej da się w jakiś sposób uniknąć, ale przed opłatą za zarządzanie nie ma ucieczki.

W uproszczeniu można powiedzieć, że wynik, który osiągnie inwestor, to wynik inwestycyjny funduszu (tzw. wynik brutto) pomniejszony o opłatę za zarządzanie. Oplata ta jest „ukryta” przed klientem funduszy. Codziennie jest pobierana 1/365 określonej stawki rocznej. Publikowane codziennie wyceny jednostek uwzględniają już tą opłatę, wiec mniej świadomy klient może sobie nie zdawać sprawy z jej istnienia.

Stop zwrotu z funduszu w porównaniu do benchmarku

Warto zerknąć do tabelki ze stopami zwrotu dla funduszy inwestujących na polskim rynku, w której zostały one porównane do indeksu WIG..

Jak widać – fundusze inwestycyjne skupione na polskim rynku osiągały wyniki średnio o kilka procent słabsze (dokładnie 2,99% niższe) niż stopa zwrotu z indeksu WIG. W dużej mierze można to wytłumaczyć wpływem opłaty za zarządzanie, która w polskich warunkach nierzadko sięga 4% rocznie. Ostatnie 3 lata były dla funduszy inwestycyjnych inwestujących na polskim rynku fatalne – średnio zarobiły one 20% mniej niż indeks WIG. Patrząc jednak na wyniki w perspektywie lat 2010-2018 widzimy, że bez uwzględniania opłaty za zarządzanie osiągnięcie zwrotu zbliżonego do benchmarku jest możliwe. Oczywiście mówimy o średniej – rozrzut wyników pomiędzy najlepszymi na najgorszymi funduszami jest ogromny (kilkadziesiąt procent w jednym roku).

Stopa zwrotu i opłata za zarządzanie

Stopa zwrotu wypracowana przez zarządzającego inwestycjami nie jest niestety wynikiem, jaki trafi do kieszeni inwestora. Towarzystwo funduszy inwestycyjnych prowadzi biznes polegający na zarządzaniu funduszami i pobiera szereg opłat, z których najważniejsza jest opłata za zarządzanie. Innych typów opłat, pobieranych przy rozpoczęciu lub zakończeniu inwestycji w fundusz, najczęściej da się w jakiś sposób uniknąć, ale przed opłatą za zarządzanie nie ma ucieczki.

W uproszczeniu można powiedzieć, że wynik, który osiągnie inwestor, to wynik inwestycyjny funduszu (tzw. wynik brutto) pomniejszony o opłatę za zarządzanie. Oplata ta jest „ukryta” przed klientem funduszy. Codziennie jest pobierana 1/365 określonej stawki rocznej. Publikowane codziennie wyceny jednostek uwzględniają już tą opłatę, wiec mniej świadomy klient może sobie nie zdawać sprawy z jej istnienia.

Oczekiwana stopa zwrotu – fundusze inwestycyjne

W przypadku standardowych funduszy inwestycyjnych opłata a zarządzanie to maksymalnie 3,5%. Do końca 2018 roku wiele funduszy inwestujących na rynku akcyjnym pobierało nawet więcej – najpopularniejszą stawką było 4%. Z punktu widzenia inwestora przekładało się to na oczekiwaną,długoterminową stopę zwrotu rzędu 4-5% (np. 9% stopy zwrotu brutto minus 4% opłaty za zarządzanie = 5% stopy zwrotu dla inwestora).

W porównaniu do stopy zwrotu z depozytów bankowych (2-3% rocznie) jest to niestety bardzo niewiele. Taka stopa zwrotu była niewiele wyższa niż opisana wcześniej bezpieczna stopa zwrotu, a była ona obarczona pełnym ryzykiem związanym z inwestowaniem na giełdzie. Przypomnę , że roczne odchylenie standardowe dla indeksu WIG to ponad 20% (26,8% rocznie, a miesięczne to 7,7%). W uproszczeniu odchylenie standardowe to przeciętna różnica (zarówno na plus, jak i na minus) rzeczywiście osiąganych stóp zwrotu w porównaniu do średniej stopy zwrotu dla dłuższego okresu

Tak duży udział opłaty za zarządzanie w stopie zwrotu (np. 4% z 8-9% stopy zwrotu brutto) ma w długim okresie wyniszczający wpływ na wyniki osiągane przez klientów funduszy inwestycyjnych i jest jedną z największych barier w upowszechnieniu długoterminowego oszczędzania na rynku kapitałowym przez Polaków.

Oczekiwana stopa zwrotu – Pracownicze Plany Kapitałowe (PPK)

W przypadku PPK mamy ustawowo ograniczona stawkę opłaty za zarządzanie do poziomu 0,6%. W przypadku części akcyjnej daje to możliwą do osiągnięcia dla inwestora stopę zwrotu na poziomie 7-8% (już po uwzględnieniu opłaty za zarządzanie).

Jaką część aktywów fundusze PPK będą inwestować w akcje?

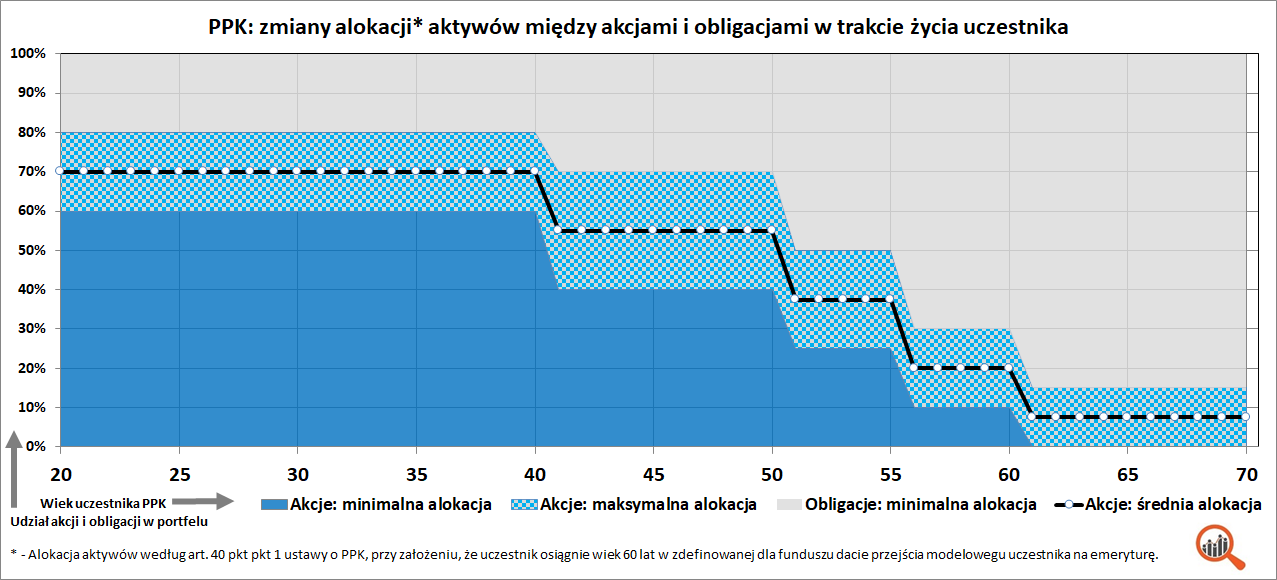

Trzeba jednak pamiętać o tym, że w zależności od wieku inwestora jego aktywa trafią do odpowiedniego funduszu cyklu życia. W zależności od wieku uczestnika alokacja inwestycji prowadzonych przez Pracownicze Plany kapitałowej będzie się dość mocno zmieniać, co widać na poniższym wykresie.

Ustawa o PPK definiuje tzw. fundusze zdefiniowanej daty, które początkowo będą inwestowały od 60 o 80% aktywów w akcje, a w miarę zbliżania się do daty przejścia na emeryturę alokacja w część akcyjną będzie spadała.

Stopa zwrotu w PPK – symulacja

Poniżej znajduje się symulacja stopy zwrotu z funduszy PPK, bazująca na następujących założeniach:

- zdefiniowana data funduszu pokrywa się z 60 rokiem życia oszczędzającego

- alokacja w akcje będzie średnią minimalnego i maksymalnego progu dla danego przedziału czasowego (po zaokrągleniu do 5%)

- inwestycje w akcje będą przynosić stopę zwrotu 8% brutto (przed pobraniem opłaty za zarządzanie)

- inwestycje w obligacje będą przynosić stopę zwrotu 3% brutto (przed pobraniem opłaty za zarządzanie)

- opłata za zarządzanie wyniesie 0,6% rocznie

- brak innych kosztów związanych z inwestycjami po stronie uczestnika funduszu

Jak widać w tabelce powyżej, po uwzględnieniu powyższych założeń, stopa zwrotu waha się do 5,9% rocznie do 40 roku życia uczestnika i potem przez kolejne 20 lat spada do 2,8% po przekroczeniu „zdefiniowanej daty” oznaczającej sugerowaną przez ustawę datę przejścia na emeryturę. Od 60 roku życia przy wypłacie środków z PPK będzie możliwe skorzystanie z preferencji podatkowych.

W zależności od wieku osoby przystępującej do PPK, oszczędzający może liczyć na stopę zwrotu na poziomie 4-5% rocznie. W pierwszych 2 przedziałach wiekowych (do 40 lat i od 40 do 50 lat) dodatkowo trzeba się liczyć ze zmiennością na poziomie kilkunastu procent rocznie. To powoduje, że realny wynik inwestycji może mocno zależeć od momentu jej rozpoczęcia i zakończenia (cykle giełdowe i gospodarcze)

Symulowana stopa zwrotu z PPK a inflacja

Zwrócę uwagę, że liczby które tutaj podaję mają charakter nominalny, co oznacza, że w trakcie trwania inwestycji będziemy równolegle mieli do czynienia z inflacją. Długoterminowa stopa inflacji w krajach rozwiniętych to około 2%. Realne stopy zwrotu z PPK będą więc dużo niższe. Aby obliczyć realną stopę zwrotu będzie trzeba odjąć od nominalnej stopy zwrotu stopę inflacji. Przykładowo, osiągając 5% stopy zwrotu przy inflacji na poziomie 2% osiągniemy realną stopę zwrotu na poziomie 3%.

Podsumowanie

Podsumowując te rozważania chciałbym zwrócić uwagę na 3 kwestie, które mają zdecydowanie pozytywny wydźwięk dla inwestorów:

- Na rynku pojawiają się coraz liczniej rozwiązania o niskim poziomie opłaty za zarządzanie – ETF-y oparte o polskie indeksy oferowane przez Agio TFI,

- Od początku roku obowiązuje rozporządzenie, które zmniejszyło maksymalną stawkę opłaty za zarządzanie w funduszach inwestycyjnych do 3,5% w 2019 roku i docelowo zmniejszy ja do 2% w 2022.

- Pracownicze Plany Kapitałowe mają bardzo niską stawkę opłaty za zarządzanie (0,6% w ujęciu rocznym) , co długoterminowo będzie bardzo korzystne dla inwestorów.

Te wszystkie zmiany w dłuższym terminie będą miały pozytywny wpływ na zwyczaje Polaków związane z długoterminowych oszczędzaniem.

Zapraszam do dyskusji. W nawiązaniu do powyższej analizy i zbliżającego się startu programu Pracowniczych Planów Kapitałowych nasuwają mi się następujące pytania:

- czy średnio 3-5% rocznie z PPK to dużo czy mało?

- czy taka stopa zwrotu jest w stanie zachęcić Polaków do długoterminowego oszczędzania na emeryturę?

- A może powinniśmy oczekiwać dużo wyższych lub dużo niższych stóp zwrotu od instytucji finansowych zarządzających PPK?

- W co PPK będą rzeczywiście inwestować? Wielu obserwatorów obawia się, że środki zebrane w ramach PPK mogą posłużyć państwowym inwestycjom w infrastrukturę (np. Centralny Port Komunikacyjny lub elektrownia atomowa) – czy też się tego obawiasz?

Zobaczymy jak to wszystko będzie wyglądało, jak już na poważnie te ppk wejdzie w życie. W końcu mało kto ma jakieś oszczędności, a tutaj będzie możliwość odkładania nie samemu, ale z pracodawcą i państwem

Bardzo dobry artykuł – rzetelne opracowanie. Będę odsyłał zainteresowane osoby!

Tak naprawdę gigantycznych i długotrwałych zysków nie ma.

Im większe obiecywane „giganty” tym mniejsza szansa, że dadzą zarobić w perspektywie dłuższej niż… miesiąc.

Bardzo dziękuję za przybliżenie i odświeżenie tematu długoterminowej stopy zwrotu,

jedyne czego nie rozumiem to fragment, w którym pisze Pan o tym, z czego się składa stopa zwrotu z inwestycji i w pierwszym podpunkcie mamy:

„stopa wolna od ryzyka (+)”

Pytanie: w mojej opinii nie ma czegoś takiego, jak cokolwiek, co w życiu, na rynkach, biznesie itd byłoby całkowicie wolne od ryzyka.

Zatem: chodzi tu o maksymalne możliwie niskie ryzyko (skrót myślowy), czy naprawdę autor uważa, że istnieje coś takiego jak „wolne od ryzyka”?

Dziękuję za miłe słowo i już wyjaśniam co miałem na myśli

Stopa wolna od ryzyka to pewien konstrukt teoretyczny. Chodzi o zwrot możliwy do osiągnięcia bez ryzyka straty w określonym horyzoncie czasowym – najprościej poprzez inwestycję w obligacje skarbowe.

Oczywiście brak ryzyka jest teoretyczny- w skrajnych warunkach może również dojść do utraty kapitału, o czym np. przekonali się posiadacze polskich obligacji w 1939 albo wielu innych krajów, które ogłaszały tzw. „default”.

Teraz wszystko jasne – bardzo dziękuję za dopowiedzenie:)

Pamiętam jak babcia paliła w piecu jakimiś obligacjami…;)

Środki przekazywane do ppk to % wynagrodzenia brutto. W symulacji nalezy uwzględnić dodatkowo koszty podatkowe: p. dochodowego i podatku od zysków kapitałowych. Te koszty obniżą rzeczywistą stopę zwrotu. Na podwyższenie tej stopy wpłyną natomiast doplaty państwa.

Czy podjął by się Pan uwzględnienia tych czynników w symulacji?

Dokładnie tak jest.

Mam w planach policzenie jaka jest jest realna stopa zwrotu z inwestycji, biorąc pod uwagę dopłaty i podatki.

interesujący artykuł, rozwiał wszystkie moje wątpliwości dotyczące tego tematu, dziękuję